隨著幾個月來中國股市重挫、人民幣匯率貶值、經(jīng)濟增速放緩等因素,各國政府、各大投資銀行及各大國外財經(jīng)媒體,均直指中國股市、匯市下跌,拖累全球股市,中國經(jīng)濟放緩,拖累全球經(jīng)濟。

日本野村綜合研究所的首席經(jīng)濟學(xué)家辜朝明(RICHARDKOO)指出,近來全球金融市場與全球經(jīng)濟所出現(xiàn)的問題,可能不是上述這些短期因素所造成,而是美、日、英等國的QE政策,長期并未正確的將資金引導(dǎo)入實體經(jīng)濟所造成。

中國非主因,QE泡沫化

辜朝明表示,QE所釋放出的大量流動性,并未被引導(dǎo)進實體經(jīng)濟之中,反而助長了金融資產(chǎn)的泡沫。而在去年美聯(lián)儲結(jié)束QE之際,這也意味著全球金融市場將迎來一場“再平衡”。

辜朝明表示,中國金融體系并不是這么的開放,不足以影響到全球金融市場,所以中國并非先前全球市場波動率變大的主因。

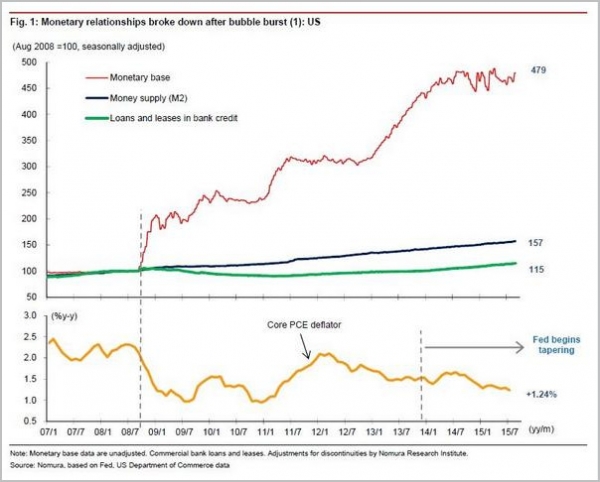

辜朝明認為,QE規(guī)模如此龐大,但民間企業(yè)貸款和M2供給量卻沒有提升,資金全流向了金融資產(chǎn)。

由于國債收益率長期被壓低,資金只好進入高收益、高風(fēng)險的資產(chǎn),民間部門貸款成長力道不足,很明顯的大部分資金并沒有進入到實體經(jīng)濟之中。

紅線:美國央行貨幣基數(shù)、藍線:M2、綠線:民間借貸情況

辜朝明表示,美、日國等國在實施QE時股市飆漲、貨幣貶值,都與全球?qū)嶓w經(jīng)濟情況脫鉤。

現(xiàn)在美國QE結(jié)束,就是在向市場宣告“調(diào)整的時候已到”,這是美聯(lián)儲要邁入貨幣政策常態(tài)化不可避免的現(xiàn)象,不過這一切還需要一個引線來助燃,而中國剛好就被抓來當了導(dǎo)火線。

辜朝明在報告中稱:“目前市場出現(xiàn)的現(xiàn)象,只是QE陷阱的剛開始而已。”

早在2013年時,辜朝明就即提出美國恐將陷入“QE陷阱”之中。

辜朝明在今年3月份接受《CNBC》專訪時又再次重申過,在QE的刺激之下,英、美、歐、日等國民間企業(yè)支出并無顯著提升,因為實體經(jīng)濟的資產(chǎn)負債表仍在收縮,顯然企業(yè)現(xiàn)在關(guān)注的是如何減少債務(wù),而不是擴大投資,QE陷阱即產(chǎn)生。

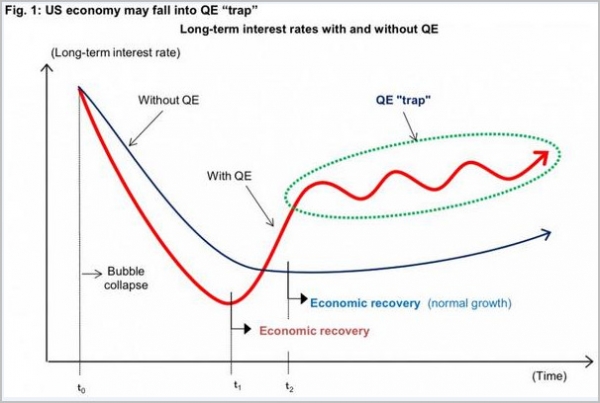

辜朝明的“QE陷阱”理論(如下圖):

由圖中可以看到,實施QE的國家(紅線)與不實施QE的國家(藍線)相比,QE國的長期利率(X軸)在初期時下降幅度極大,這代表著QE國的經(jīng)濟將提早復(fù)蘇。

但是隨著時間推移(Y軸),經(jīng)濟復(fù)蘇情況加溫,長期利率將會開始急劇走高,因為債券市場投資者害怕央行會拋售長期國債,來收緊市場浮濫的資金。

QE陷阱示意圖

QE國(紅線)、未QE國(藍線)、X軸:長期利率、Y軸:時間圖片來源:Nomura

而在長期利率上升的過程里,車市與房市等對利率非常敏感的產(chǎn)業(yè),需求將開始放緩,進而導(dǎo)致經(jīng)濟增長放緩,逼使央行必須再次進行寬松的貨幣政策,然后經(jīng)濟將再次復(fù)蘇。

隨著市場無時不刻都在關(guān)注央行是否有可能退出QE,長期利率也隨之起起伏伏,QE國經(jīng)濟就陷入了“QE陷阱”之中。

反觀不實施QE的國家長期利率走勢則較為平滑,也將比QE國較慢出現(xiàn)經(jīng)濟復(fù)蘇。但這些國家并不需要擔(dān)心央行必須從市場中收緊資金,因此當經(jīng)濟開始復(fù)蘇,長期利率走勢開始平穩(wěn)后,市場緊張情緒即會消散,投資人信心也將開始增加。

而從圖中可以看到,當經(jīng)濟開始出現(xiàn)好轉(zhuǎn)時,未QE國將比QE國的利率還來的低,這也代表了未QE國經(jīng)濟復(fù)蘇的速度將會后來居上。